东方IC 图

网贷行业频频发生逾期事件,产生的不良资产竟催生一个百亿级别的市场。

1月11日,雪山贷平台上的安徽担保贷、贵州担保贷等产品均告逾期,投资者反映产品已经到期超过2个月。

1月14日,江苏融其道金融信息服务股份有限公司(以下简称“融其道”)被曝光不兑现支付承诺,延期拖欠。事实上,这已经不是融其道第一次出现兑付逾期。早在去年8月,融其道就被曝光提现困难。

记者注意到,当前P2P网贷行业屡被曝出延期兑付等负面事件,甚至衍生出了一条不良资产处置产业链,其中就有近百亿的市场空间。

网贷之家发布的最新数据显示,随着网贷成交量稳步上升,P2P网贷行业贷款余额也随之走高。截至2015年12月底,网贷行业总体贷款余额已经达到4394.61亿元,而2014年底总体贷款余额为1036亿元,增长幅度为324%。

龙腾资本总经理周璐在接受《国际金融报》记者采访时坦言,当前不良资产数量和处置难度都在加大,传统的公开拍卖、协议转让等方式,已经不足以满足市场上的需求。传统模式处理不良资产,不仅资金成本高,而且效率很低,也容易产生风险。

四大模式“分食”市场

近百亿不良资产处置市场,是继电商和互联网金融之后的“第三个风口”,而一旦有了处置不良资产的新模式,坏账市场也出现了新的生态。记者调查获悉,目前主要有“互联网+”模式、“+互联网”模式、AMC转型模式以及信息服务模式等四大类处置不良资产的方式。

其中,“互联网+”模式是传统金融行业最早渗透的领域,目前不良资产也开始借助“互联网+”衍生出一些新型的、高效的处置渠道。据不完全统计,当前“互联网+”不良资产平台已有数十家,覆盖处置平台、催收O2O、信息搜索、网络拍卖等多个业务领域。

而“+互联网”模式的特征是在线下催收系统的基础之上,通过互联网工具将不良资产的处置流程搬到线上,提升不良资产的处置效率。目前,这种互联网不良资产处置平台分布最为广泛,其中以淘宝资产处置、资产360等为代表。

一位不愿具名的资产管理公司相关人士向《国际金融报》表示,资产360的业务模式是把不良资产“撮合”给诸如P2P平台、小额贷款公司、消费金融公司等,主要有买断债权和委托催收两种模式,但后者居多。

此外,“AMC转型模式”以四大资产管理公司(华融、信达、东方、长城)为代表。这四家资产管理公司本是为处理国有银行不良资产而设立,但随着业务的转型,也开始逐步渗入互联网领域。

据悉,这四大AMC处理不良资产的主要方式包括销售以及类淘宝的方式。销售不良资产即将不良资产作为底层基础资产,包装成理财产品,实质是资产证券化的过程。类淘宝模式,是在电商网站开设旗舰店,直接在网上挂单交易不良资产或抵质押物。

记者获悉,信达公司去年5月与阿里巴巴签署战略合作,将公司不良资产项目推送至淘宝平台,借助淘宝发布处置信息、促进成交,目前已有31家分公司入驻资产处置平台。而华融公司于去年12月宣布正式入驻淘宝网资产处置平台。

此外,东方资产将通过蚂蚁金服的平台对接数以亿计的个人投资理财客户,后续不排除在不良资产处置上合作的可能。而长城资产管理公司旗下的天津金融资产交易所早在2014年就已与淘宝网合作,后续更是迎来蚂蚁金服等多家公司入股,今后的业务方向将探索向互联网业务拓展。

《国际金融报》记者致电阿里巴巴旗下淘宝相关人士询问四大资产管理公司与之合作的具体事宜,该人士表示,“确有合作一事,但目前无更多细节透露”。

而“数据信息服务模式”以搜赖网、抢先拍为代表。它们或是为不良资产投资机构和处置团队提供不良资产数据服务,帮助用户找到债务人新增或隐匿的财产,或是通过大数据比较标的物的历史成交价和建议成交价,为淘宝等拍卖平台解决标的物调查、过户及贷款等繁琐问题。

亟待完善法律和风控

不难看出,未来不良资产处置“互联网+”趋势明显。相较于传统的不良资产处置平台,通过互联网渠道,将有效解决传统模式中委托方和催收方之间信息不对称、沟通成本高的问题,并可以利用互联网布局全国催收渠道,降低委托成本,实现资源配置最优化。

不过,上述人士同时指出,未来如果要做大这一规模,形成批量化运作,还需要制定相关法律法规进行制约。尤其对于新兴的互联网金融处置平台而言,进入资产处置这个既专业又有风险性的行业,仍有大量技术、法律、风控等方面的问题待完善。比如,目前淘宝网上能实现不良资产展示、竞拍和交易的全部环节,但资质的审核和过户等环节无法在线上完成。

好贷网创始人兼CEO李明顺在接受《国际金融报》记者采访坦言,近年来互联网金融发展迅速,加之整个行业准入门槛低、缺乏监管,所以P2P成为了孕育不良资产与坏账的“温床”,也诞生了类似包之网、资产360等“互联网+不良资产”的不良资产处置机构。

李明顺进一步指出,目前银行、信贷机构、P2P处置不良资产的方式主要有以下几种:诉讼追偿、资产重组、债权转股权、打包出售、委托外包。除此以外,也不排除有暴力催收的可能性。

记者注意到,在P2P平台这一细分领域,具体到各家公司认定的坏账标准也各有差异。比如,积木盒子将任何逾期都视为“坏账”。而北京金融机构平台紫马财行向银行看齐,将坏账分为正常、关注、次级、可疑、损失类五级。“分期乐”这一大学生分期消费金融服务平台,将逾期180天以上视为坏账。

而宜信方面告诉《国际金融报》记者,在逾期刚发生的三天内,公司就会给借款客户发出提醒还款短信,一般40%左右的客户收到短信后很快就自己还了。

紫马财行投资管理副总裁李宏强告诉《国际金融报》记者,互联网金融行业所对接的大多是有瑕疵的资产,所以更应该从项目设计、项目审批、合同管理、项目运作过程、合规性管理等各方面进行严格的风险控制。

他表示,网贷行业想要健康持续发展,就必须在投融资中间找到平衡点,最大限度地保护好两端的利益。只有确保投融资两端有需求,网贷平台的业务才能持续进行,才有生存下去的空间。

“早期不少平台为了吸引投资人,给出高收益,根本不考虑借款人的成本负担。然而P2P行业资产端融资成本持续高企,无疑会加速优质资产的流失,最终损害的还是投资者的利益。”

“‘互联网+金融’一定是未来的趋势,同样对于不良资产的处置,未来自然会有越来越多‘互联网+不良资产’的机构出现。”李明顺表示。来源:国际金融报

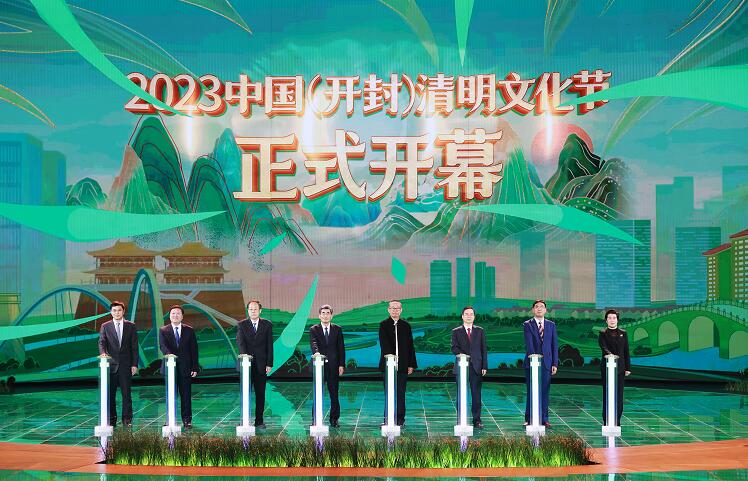

传承文明 拥抱春天 2023中国(开封)清明文化节启动仪式举行

传承文明 拥抱春天 2023中国(开封)清明文化节启动仪式举行

引金融“活水” 润科创“沃土”

引金融“活水” 润科创“沃土”

河南省水路运输实现开门红

河南省水路运输实现开门红

河南自贸试验区累计入驻企业12.3万家

河南自贸试验区累计入驻企业12.3万家

河南大范围降水+强对流+大风降温来袭!注意防范

河南大范围降水+强对流+大风降温来袭!注意防范